灰度:加密行业Q4洞察,新增6个潜力资产

2024-09-30 11:30:26

编译:Felix, PANews

要点

- 根据FTSE/Grayscale加密行业指数,加密市场在2024年第三季度横盘整理。

- FTSE/Grayscale指数系列的变化凸显了数字资产行业的新兴主题,包括去中心化AI平台的兴起、传统资产代币化的努力以及模因币的流行。

- 尽管今年迄今为止,以太坊的表现不如比特币,但优于智能合约平台指数。Grayscale Research认为,尽管在智能合约平台领域竞争激烈,但仍看到了太坊能保持自己的地位的多种原因。

- Grayscale Research汇总的前20名代币已经更新。前20名代表了加密行业的多元化资产组合。这些资产在未来一个季度具有很高的潜力。本季度新增资产为SUI、TAO、OP、HNT、CELO和UMA。

- 列出的前20大资产都有很高的价格波动,应该被视为高风险;美国大选也可能是加密市场的重大风险事件。

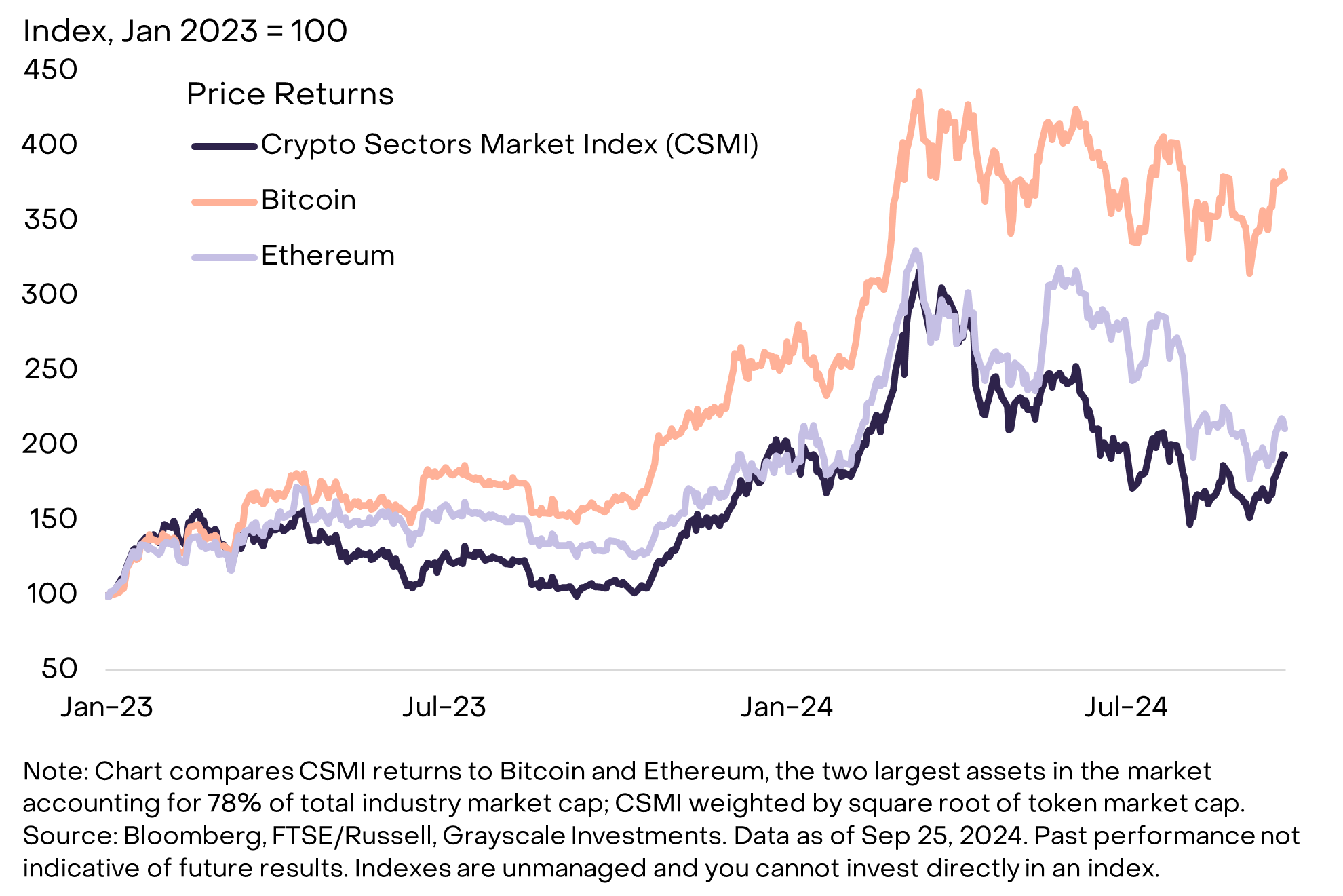

灰度加密行业分类(Grayscale Crypto Sectors)为了解可投资数字资产的范围以及与底层技术的关系提供了一个全面的框架。基于该框架并与富时罗素(FTSE Russell)合作,开发了FTSE/Grayscale加密行业指数系列来衡量和监控加密资产类别(图表1)

图表1:加密行业指数衡量资产类别的表现

加密框架旨在随着不断发展的市场动态更新,并在每个季度末调整。最新的调整过程于9月20日结束。自今年年初以来,指数调整过程反映了新上市公司、资产流动性的变化和市场表现。今年加密行业指数的更新突出了数字资产行业的新兴主题,包括去中心化人工智能平台(如TAO)的兴起,对传统资产进行代币化的努力(如ONDO、OM和GFI),以及Memecoin(如PEPE、WIF、FLOKI和BONK)的流行。

从回报的角度来看,比特币在2024年已经超过了其他细分市场(表2),这可能反映了现货比特币交易所交易产品 (ETP) 在美国市场的成功推出,以及对该资产有利的宏观背景。

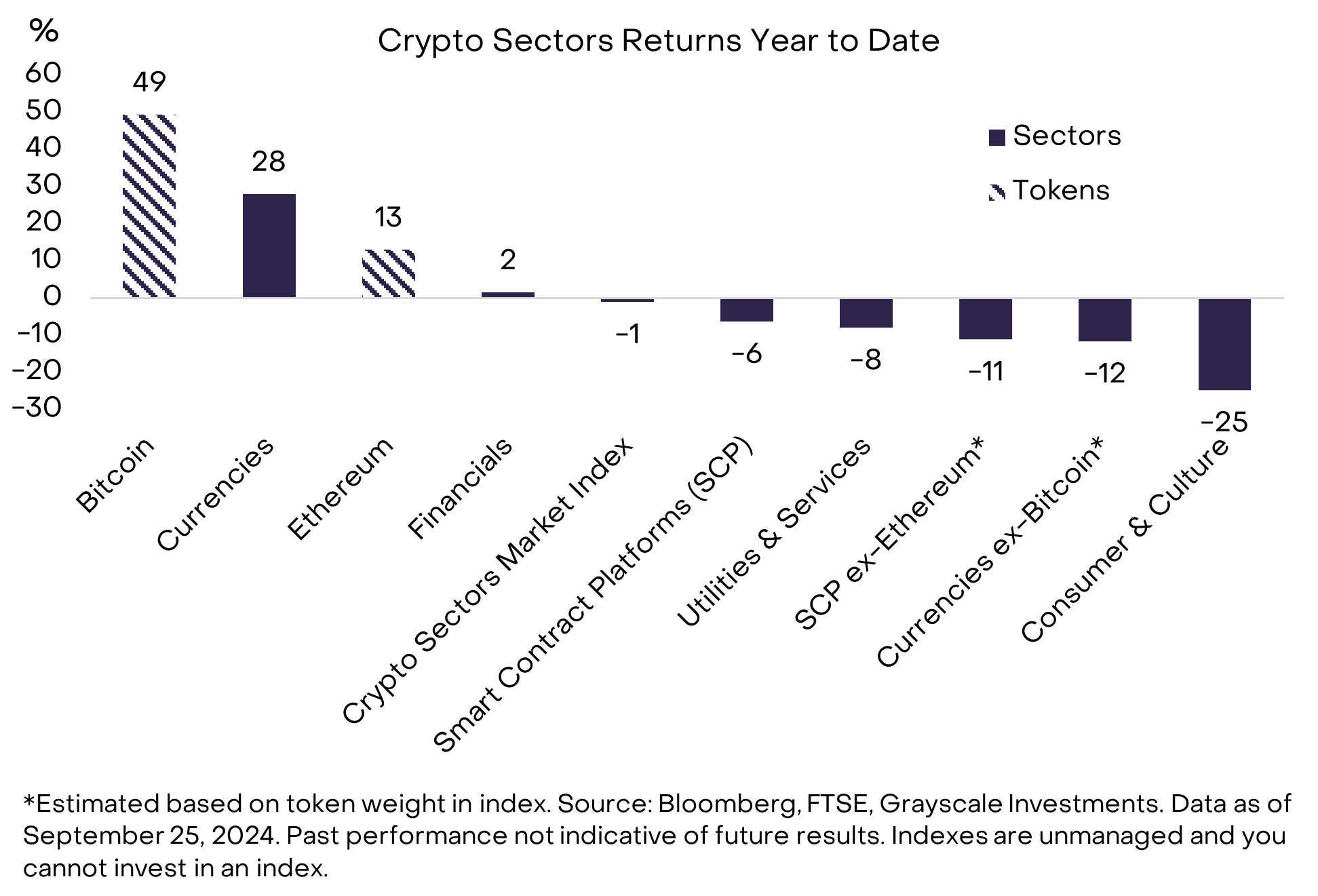

图表2:比特币今年表现出色,但以太坊表现依旧不俗

以太坊今年的表现落后于比特币,涨幅为13%,但优于大多数其他加密资产。例如,加密货币板块市场指数(CSMI,衡量整个资产类别的回报)今年下降了约1%。事实上,不包括以太坊,智能合约平台加密行业指数下跌了约11%,因此以太坊表现明显优于其细分市场。在加密框架内的所有资产中,以太坊年初至今的回报率约为70-75%。因此,尽管以太坊的升值幅度低于比特币,但与加密行业和更广泛的CSMI相比,以太坊今年的表现仍然不俗。

聚焦智能合约平台

与主导加密领域的比特币不同,以太坊在智能合约平台面临着激烈的竞争。今年,许多山寨智能合约平台获得了关注,包括Solana、Toncoin、Tron和Near,以及像Sui这样的新平台。这些资产都在争夺费用收入,而一些智能合约平台提供的“丝滑”用户体验可能导致以太坊L1的费用市场份额下降。

与此同时,以太坊具有各种比较优势以支持其主导地位(表3)。最重要的是,以太坊仍然是领导者,拥有最多的应用程序,最多的开发人员,最高的30天费用收入,以及最多的锁仓价值。当包括最大的以太坊L2网络时,以太坊拥有仅次于Solana的第二高日活用户数。

图表3:以太坊是智能合约平台费用收入类别的领导者

随着公共区块链技术的继续采用,预计整个智能合约平台将在用户、交易和费用方面实现增长。这可能在一定程度上使该类别中的所有资产受益。由于以太坊是该类别领导者,以其现有的网络效应,将在智能合约平台持续增长中受益。出于这个原因,即使以太坊面临着激烈的竞争,以太坊仍是加密领域极具吸引力的资产。

此外,以太坊受益于某些特定的特性,可能依然暂时领先竞争对手。这些特性包括高网络可靠性、高经济安全性、高度去中心化以及美国更清晰的监管地位。以太坊生态中也出现了令人鼓舞的采用趋势,包括代币化,预测市场以及索尼等大公司的建设。由于所有这些原因,Grayscale Research继续认为以太坊是一个非常有吸引力的投资主题。

前20名资产

Grayscale Research汇总的前20名资产代表了加密行业的一系列多元化资产,这些资产在未来一个季度具有很高的潜力(表4)。排名方法考虑了一系列因素,包括网络增长/采用、即将到来的催化剂、基本面的可持续性、代币估值、代币供应通胀和潜在的尾部风险。

第四季度将纳入6项新资产:

Sui:提供创新应用程序的高性能L1智能合约区块链。

Bittensor:促进开放和全球AI系统开发的平台。

Optimism:基于Optimistic Rollups的以太坊扩容项目。

Helium:在Solana上运行的去中心化无线网络,是去中心化物理基础设施(DePin)类别的领导者。

Celo:专为移动端设备打造的区块链项目,正在过渡到以太坊L2网络,重点关注稳定币和支付。

UMA Protocol:一个Optimistic的预言机网络,为领先的基于区块链的预测市场 Polymarket(以及其他协议)提供服务。

图表4:2024年第四季度加密行业高潜力资产

新纳入的区块链反映了Grayscale Research关注的几个加密主题。Sui和Optimism都可以被视为高性能基础设施的范例。Sui是由前Meta工程师团队开发的第三代区块链。两个月前,Sui进行了网络升级,交易速度提高80%,超过了Solana,该网络最近采用率有所提高。Optimism是一个以太坊L2,正在帮助扩展以太坊网络,并开发了一个用于构建扩展解决方案的框架,称为“超级链”。Coinbase的L2网络Base和Sam Altman的Worldcoin构建的L2都在使用该框架。

Celo和UMA均受益于独特的采用趋势:稳定币的使用和预测市场。 Celo是一个专注于发展中国家稳定币和支付的区块链,在Opera浏览器的MiniPay应用程序带动下,在非洲获得了一定关注。 Celo最近超越Tron,成为日均使用稳定币地址数最大区块链。目前正从独立区块链迁移到Optimism超级链框架中的以太坊L2。UMA是Polymarket使用的预言机网络,Polymarket是加密选举年的突破性应用。UMA在链上记录每个Polymarket事件合约结果的解决方案,并促进对Polymarket结果争议的投票,确保解决方案不受中心化、任意或偏见干扰。

Helium是DePIN(去中心化物理基础设施网络)类别的领导者,利用去中心化模型高效分配无线网络覆盖和连接资源,并奖励维护网络基础设施的参与者。Helium已扩展到超过100万个热点和10万个移动用户,今年迄今的网络费用收入超200万美元。

尽管一段时间以来一直专注于去中心化AI主题,但由于市场结构的改善 (特别是更多可用的定价来源和更高的流动性),Bittensor直到现在才纳入加密行业框架。Bittensor已成为兼具加密领域和AI领域的参与者,旨在利用经济激励措施为AI创建一个全球去中心化平台,从而占据了市场主导地位。

Grayscale Research本季度从前20名中轮换了以下项目:Render、Mantle、ThorChain、Pendle、Illuviu 和Raydium。

投资加密资产涉及风险,其中一些风险是加密资产所特有的,包括智能合约漏洞和监管不确定性。此外,前20名中的所有资产都具有高波动性,应被视为高风险,并不适合所有投资者。最后,更广泛的宏观经济和金融市场发展可能会影响加密资产的估值,11月的美国大选应被视为加密市场的重大风险事件。特朗普显然对数字资产行业表示欢迎,而副总统哈里斯最近表示,她的政府“将鼓励人工智能和数字资产等创新技术,同时保护消费者和投资者”。鉴于该资产类别的风险,任何对数字资产的投资都应在投资组合的背景下考虑,并考虑投资者的财务目标。

相关阅读:疯狂的牛市即将到来,但别忘了风险管理